Рейтинговое агентство (РА) – это компания, которая занимается оценкой кредитоспособности финансовых организаций,публичных компаний, муниципальных образований, регионов и государств.

РА оценивают инвестиционную привлекательность ценных бумаг.

Собранная информация позволяет агентству присваивать эмитентам различные рейтинги – кредитования, надежности, качества услуг, инвестиционной привлекательности.

Благодаря рейтингам инвесторы могут сравнить бумаги по соотношению риска к доходности и принять более взвешенное решение о том, стоит ли в них вкладываться.

Кроме того, РА составляют рэнкинги. Проще говоря, они ранжируют организации по определенному признаку или качеству.

Указанные рейтинги присваиваются высококвалифицированными аналитиками рейтинговых агентств на основе определенных математических моделей или аналитических исследований, которые предполагают определенную долю субъективных суждений, базирующихся на опыте самих аналитиков.

Какие рейтинговые агентства есть в России?

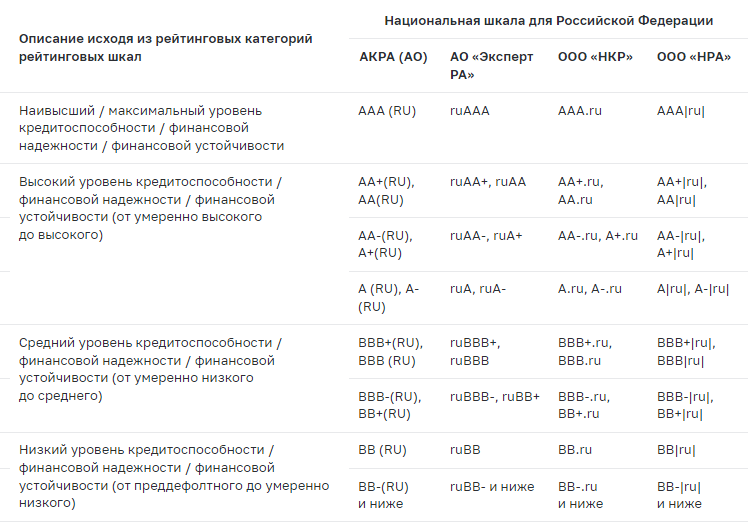

В настоящее время Центробанком аккредитованы 4 российских рейтинговых агентства:

- Аналитическое кредитное рейтинговое агентство (АКРА).

- Национальное рейтинговое агентство (НРА).

- Агентство «Эксперт РА».

- «Национальные кредитные рейтинги» (НКР).

На международной уровне наибольший авторитет имеют:

- Fitch Ratings;

- Moody’s;

- Standard&Poors Global.

Банк России публикует таблицу сопоставления рейтинговых шкал российских кредитных рейтинговых агентств, включенных в реестр кредитных рейтинговых агентств:

Оценочная шкала РА

Каждое агентство использует свою оценочную шкалу, но общий принцип один и тот же. Выделяют категории A, B, C, D, где A — самая высокая способность компании возвращать долги, а D — дефолт по обязательствам.

Все показатели входят либо в инвестиционную, либо в неинвестиционную (спекулятивную) категорию.

Для определения кредитного рейтингаКредитный рейтинг - это числовая оценка вашей кредитоспособности, основанная на вашей кредитной истории и других факторах. Банки и кредиторы используют кредитный рейтинг для принятия решения о том, какие условия кредитования вы можете получить, исходя из вашей способности погасить долг в срок. Кредитная история, соотношение долг-доход и оплата задолженностей в срок являются основными факторами, влияющими на кредитный рейтинг. Он может также включать возраст, наличие кредитных карт и иные обстоятельства. Что включает в себя? Кредитный рейтинг, также известный как финансовый рейтинг, оценивает финансовую надежность заемщика и включает в себя различные факторы, такие как: • Историю платежей по кредитам и кредитным картам. Хороший кредитный рейтинг требует своевременной оплаты всех кредитных обязательств.

• Сумму задолженности по кредитам и кредитным картам. Слишком высокий уровень задолженности может негативно повлиять на кредитный рейтинг.

• Сроки кредитных счетов. Долгосрочные кредитные обязательства могут показать, что заемщик стабильный и ответственный.

• Количество запросов на кредит. Частые запросы на кредит могут указывать на финансовую нестабильность или необходимость быстрого получения денежных средств.

• Разнообразие кредитных продуктов. Иметь разнообразные кредиты и кредитные карты может помочь улучшить кредитный рейтинг, если все платежи оплачены своевременно.

• Стабильность работы и дохода. Кредиторы хотят быть уверены в том, что заемщик имеет стабильный доход и занятость, чтобы иметь возможность выплатить кредит.

Как рассчитывается кредитный рейтинг? Каждое кредитное агентство использует свои методики для расчета кредитного рейтинга, но обычно оценка основывается на пяти основных факторах: • История платежей - рассчитываются задержки и пропущенные платежи по кредитам и кредитным картам, более длительные нарушения могут сильно повлиять на рейтинг.

• Долг - агентство оценивает текущую сумму задолженности по кредитам и кредитным картам, а также общий объем кредита, включая ипотеку и кредиты на автомобиль.

• Кредитный срок - оценивается общее время кредитной истории, а также сроки существующих кредитов, потому что чем дольше история заемщика, тем стабильнее его финансовое положение.

• Запросы на кредит - привлечение новых кредитов и кредитных карт сопровождается запросами кредитных отчетов. Слишком много запросов за короткое время может отразиться на рейтинге.

• Разнообразие кредитных продуктов - общее количество кредитных продуктов у заемщика, таких как кредитные карты, кредиты на автомобиль, ипотека, студенческие или потребительские кредиты, их соотношение относительно долгового портфеля также может повлиять на рейтинг. Чем больше разнообразие, тем лучше.

подробнее учитываются:

- Страновой риск

- Отраслевой риск

- Конкурентная позиция

- Отношение денежного потока и долговой нагрузки

- Диверсифицированность бизнеса

- Структура капитала и пр.

Вместе с присвоением рейтинга возможно указание прогноза движения рейтинговой оценки в будущем:

- Позитивный прогноз — вероятен рост кредитного рейтинга.

- Негативный прогноз — вероятно снижение кредитного рейтинга

- Стабильный прогноз — вероятно нахождение рейтинга на том же самом уровне.

- Развивающийся прогноз — вероятно движение рейтинга в любую сторону

Рейтинги инвестиционных категорий

- AAA — исключительно высокая способность исполнять финансовые обязательства.

- AA — очень высокая способность исполнять финансовые обязательства.

- A — высокая способность исполнять финансовые обязательства, но эмитент в определённой степени подвержен влиянию экономической конъюнктуры и неблагоприятных факторов.

- BBB — адекватная способность исполнять финансовые обязательства, но эмитент в большей степени подвержен влиянию неблагоприятной экономической конъюнктуры.

Рейтинги неинвестиционных категорий

- BB — эмитент в меньшей степени подвержен влиянию неблагоприятных факторов в краткосрочной перспективе, однако в значительной степени подвергается воздействию неблагоприятных изменений бизнес-среды, финансовой и экономической конъюнктуры.

- B — эмитент в большей степени подвержен воздействию неблагоприятных изменений бизнес-среды, финансовой и экономической конъюнктуры, но в настоящее время способен исполнять свои финансовые обязательства.

- CCC — в настоящее время эмитент подвержен риску неплатежей, а его способность исполнять финансовые обязательства зависит от того, насколько благоприятными будут бизнес-среда, финансовая и экономическая конъюнктура.

- CC — эмитент подвержен высокому риску неплатежей; дефолт ещё не произошёл, однако агентство считает его практически неизбежным.

- C — в настоящее время эмитент подвержен высокому риску неплатежей, а окончательное возмещение долга по обязательствам, как ожидается, будет меньшим, чем по обязательствам с более высокими рейтингами.

- D — дефолт по финансовым обязательствам или нарушение вменённых обязательств в отношении выплат; рейтинг D также присваивается после подачи заявления о банкротстве.

Для чего нужны рейтинги?

- Для эмитентовЭмитент — это организация, которая осуществляет деятельность по выпуску ценных бумаг (эмиссия), денежных знаков или иных финансовых активов с целью... подробнее: наличие более высокого рейтинга (или его наличие в принципе) облегчает выход на рынок капитала и позволяет привлекать денежные средства под более низкий процент;

- Для инвесторов: рейтинги помогают сориентироваться относительно приемлемости/неприемлемости риска определенного эмитента/выпуска для осуществления вложения денежных средств Этот фактор весьма актуален, если учитывать страновую специфику для международных инвесторов;

- Для инвестиционных банков, организующих выпуск долговых бумаг эмитента: наличие рейтинга позволяет наименее затратно реализовать выпуск. Причем многие институциональные инвесторы (например, фонды) осуществляют свои вложения согласно инвестиционным декларациям, в которых часто прописано требование о наличии рейтинга от определенных агентств.

Для эмитентов кредитный рейтинг это один из способов определения процентной ставки по своим долговым обязательствам.

Чем выше рейтинг, тем ниже процентная ставка. Также оценка независимого рейтингового агентства прекрасный инструмент информирования рынка о способности выполнения своих долговых обязательств и привлечения инвесторов.

Инвесторы ориентируются на эмитентов, чей рейтинг кредитоспособности соответствует уровню финансового риска, который они готовы на себя принять.

Как выбрать бумагу для покупки?

На основе инвестиционных категорий и своих финансовых рисковФинансовый риск Это риск, связанный с вероятностью потерь финансовых ресурсов (денежных средств). Финансовые риски возникли одновременно с появлением денежного обращения и с возникновением различного рода денежных отношений: инвестор — эмитент, кредитор — заёмщик, продавец — покупатель, экспортёр — импортёр и других. Финансовые риски являются неотъемлемой составляющей предпринимательской и инвестиционной деятельности в условиях рынка. Какие бывают финансовые риски? Финансовые риски подразделяются на риски, связанные с покупательной способностью денег, инвестированием капитала и риски упущенной выгоды. Инвестиционный риск выражается в потере планируемой прибыли при реализации инвестиционных проектов. Есть реальные инвестиции и портфельные (финансовые) инвестиции. Соответственно, виды инвестиционного риска различаются: 1. риск реальных инвестиций (инвестиции в производствобизнес проект); 2. риск финансовых инвестиций - приобретения валюты или ценных бумаг. 3. Риск упущенной выгоды — риск финансовых потерь или упущенной прибыли из-за невыполнения какой-либо транзакции или остановки бизнеса. Методы управления финансовыми рисками: 1. Количественные методы управления - Статистические и экономические модели 2. Качественные методы - Бальные методы, рейтинги, оценки экспертов Управление финансовыми рисками Процесс управления финансовыми рисками можно разделить на шесть последовательных этапов: • Определения типа риска;

• Оценка степени вероятности риска;

• Оценка возможных финансовых потерь;

• Определение предельного значения уровня риска;

• Предотвращение риска;

• Оценка результатов эффективности управления рисками.

Минимизация финансовых рисков — это мера, направленная на предотвращение потери денежных средств. Предполагаемые риски должны быть рассчитаны и сведены к минимальной сумме. Для этого используются такие методы, как: диверсификация, страхование рисков, хеджирование, форвардные контракты, инфляционные премии и резервы. Причиной финансовых рисковФинансовый риск Это риск, связанный с вероятностью потерь финансовых ресурсов (денежных средств). Финансовые риски возникли одновременно с появлением денежног... хозяйствующих субъектов может стать неверная стратегия, агрессивная финансовая политика, непрофессиональные сотрудники, быстро меняющаяся рыночная экономика, которая требует постоянного развития и перемен. Финансовые риски — это спекулятивные риски, для которых возможен как положительный, так и отрицательный результат. В результате проведения операций, которые априори являются рискованными, возрастает риск наступления ущерба. Информация, представленная на сайте strah.shop (finpres.ru), не является индивидуальной инвестиционной рекомендацией. Новости, статьи, комментарии экспертов, исследования, прогнозы и другая информация представлена без учета какого-либо конкретного инвестиционного профиля, а упоминаемые финансовые инструменты либо операции могут не соответствовать ожидаемой тем или иным пользователем сайта доходности, горизонту инвестирования, а также допустимому для того или иного пользователя сайта риску убытков. Редакция сайта не несёт ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в публикациях на сайте, и не рекомендует использовать контент сайта в качестве единственного источника информации при принятии инвестиционного решения. подробнее инвесторы выбирают ценные бумаги для покупки.

Например:

- Как выбрать облигацию для покупки?

- Как купить акцииАкции - это ценные бумаги, которые обеспечивают ее владельцу долю в капитале компании. Приобретая акции, вы приобретаете часть компании. Акции являются одним из основных инструментов инвестирования на фондовом рынке и предоставляют возможность получения дополнительного дохода. Основные типы акций Обыкновенные Обыкновенные акции предоставляют право голоса на собрании акционеров и возможность участия в распределении прибыли, но не дают преимуществ при выплате дивидендов. Дивиденды от обыкновенных акций не гарантированы и выплачиваются только после того, как будут покрыты выплаты по привилегированным акциям. Также совет директоров может принимать решение о выплатах и их размерах. Привилегированные Привилегированные акции обычно не дают возможности участвовать в голосовании, однако их владельцы получают преимущественное право при распределении дивидендов. Обыкновенные ценные бумаги отличаются от привилегированных тем, что по привилегированным выплачивается условно-фиксированный дивиденд (например, в уставе компании может быть записано, что на выплату дивиденда по привилегированным акциям идет 10% прибыли компании, или что дивиденд по привилегированным акциям составляет 10% от номинальной стоимости акции). Еще в законе есть положение, что дивиденды по привилегированным акциям не могут быть меньше дивидендов по обыкновенным (бывают редкие исключения). При этом, привилегированные акции не голосуют при выборе директора и совета директоров, распределения прибыли и прочим вопросам. Пример: Из таблицы по акциям Сбербанка видно,что размер дивидендов одинаковый, но так как привилегированные акции стоят дешевле, то доходность вложений на одну акцию выше! Что касается привилегированных акций, то в основном их можно разделить на два типа: кумулятивные и конвертируемые. Первые предполагают сохранение дивидендов, даже если они не могут быть выплачены в срок. То есть обязательства эмитента перед акционерами сохраняются до стабилизации финансового положения компании. Второй вид предполагает возможность конвертировать их в обыкновенные или кумулятивные акции. Помимо этого существуют:

• Некумулятивные – невыплаченные дивиденды не накапливаются.

• Неконвертированные – не позволяющие менять акции на бумаги другого статуса.

• С долей участия – предполагают выплату фиксированных дивидендов без возможности получить прибыль сверх.

Как правило, дивидендная политика четко прописана в уставе компании и опубликована в открытых источниках. Получение дохода при ликвидации у обыкновенных акций НЕ гарантирован. У привилегированных - выплачиваются по остаточному принципу. Определена Уставом. Выплачивается в приоритетном порядке! Обособленные Обособленные акции - выделение\разделение бумаг в определенную категорию по разным признакам. Например, невозможно торговать иностранными акциями и их выделяют в отдельную группу с ограничениями в торговле. Как работают акции? Покупку акций можно совершить непосредственно на фондовой бирже или в Паевых Инвестиционных фондах (ПИФ). Для покупки необходимо использовать брокера с низкой комиссией, например АО Финам . Главная цель покупки любой акции – получение прибыли. Прибыль можно получить в виде дивидендов или сыграв на разнице курсов при покупке-продаже. Дивиденды выплачиваются по итогу отчетного периода, чаще это год, но в некоторых случаях может быть полгода, девять месяцев или квартал. Размер выплат принимается на совете директоров, а затем отдается на рассмотрение акционерами, которые могут предложить его увеличить или уменьшить. Доход можно получить от продажи акций при условии, что они выросли в цене. Для торговли целесообразнее выбирать обыкновенные акции, так как они более ликвидны, но дивидендная доходность обычно ниже. Чем отличаются акции от облигаций? Облигация выпускается эмитентом для привлечения дополнительных финансовых средств. Купить облигации могут частные и физические лица. Главное отличие таких ценных бумаг заключается в фиксированном сроке действия. Если акции представляют собой бессрочные ценные бумаги, то облигации компания выпускает на период, прописанный в эмиссионном документе. В течение этого периода инвестор получает доход в виде процентов, а потом возвращает первоначальную стоимость, которую потратил на покупку бумаг. То есть такой вид операций можно назвать кредитованием. При этом кредиторы не имеют права голоса на собраниях и не могут принимать участия в принятии решений внутри компании. Дивиденды по облигациям значительно ниже, чем по акциям, но они выплачиваются во всех случаях. Стабильность обусловлена тем, что облигации обеспечены имуществом и активами компании, или же другими средствами, гарантирующими регулярные выплаты процентного дохода. Цена на облигацию непосредственно связана с ее номинальной стоимостью, которая будет выплачена при погашении, а также номинальной доходностью и срочностью. Влияет и общая процентная ставка в экономике, при увеличении которой цена на облигацию снижается, и растет при повышении. При ликвидации компания-эмитент сначала рассчитывается с держателями облигаций, а потом уже делит оставшиеся средства с акционерами. Многие задаются вопросом, зачем покупать облигации, если доходность от них очень низкая, но для крупных инвесторов, которым нужен стабильный доход с гарантированным возвратом вложенных средств, а также для тех, кто не достаточно хорошо разбирается в нюансах работы фондовой биржи, надежнее приобретать облигации. Толковый словарь Ожегова Акция - ценная бумага, свидетельствующая о взносе определённого пая в предприятие, дающая её владельцу право участия в прибылях. Пакет акций. Акции поднялись, упали (цена на них возросла, снизилась). подробнее компании в России?